一、产量

国家统计局数据最具权威性。每月国家统计局都会发布年主营业务收入在2000万元以上的上规农机企业拖拉机产量数据,包括三个品目:小拖(20马力以下),中拖(20-100马力),大拖(100马力及以上),包括履带拖和轮式拖。

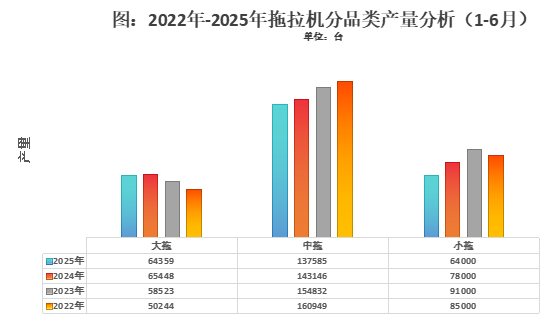

国家统计局2025年1—6月上规农机企业数据显示,大型拖拉机累计产量64359台,同比减少4.1%,中拖137585台,同比减少6.9%,小拖64000台,同比减少15.8%。

从这三组数据里,可以看出一些规律,那就是同样都是下降,但是马力越小的拖拉机,下降幅度越大,反之亦然。

当然不止2025年有这种规律,对比2022年—2025年上半年的数据,可以发现四年时间里,整体的规律是大拖的销量和占比都在增加,那么谁减少了呢?答案是中拖和小拖,尤其是25马力以下的中小拖,曾经有50万台的年产量,现在上规企业和不上规企业加起来可能也只有15万台左右。

知其然,还要知其所以然!趋势和规律已然鲜明,那么背后的原因是什么呢?

答案是农业规模化水平的快速提高。依据有关数据推断,2025年国内耕地面积流转面积超过6亿亩,流转率接近40%,土地集中带来了农业生产规模化水平的提高。

促进农业规模化水平提高的另一个原因是高标准农田建设。2022年国内已建成10亿亩高标准农田,今后几年仍然以年均5000亩的速度在增加,预计2030年建成13亿亩。

高标准农田建设表面上是改变耕地的硬件条件,但背后深层次的变化是使用权集中,在高标准农田建设之前,地方政府往往会通过农投公司把农户的土地先收上来,统一建成之后转包给合作社、种粮大户、农业投资公司等组织化用户,高标准农田建设过程中也是土地使用权的转移和集中的过程,使用权集中了,统一耕种、统一经营的条件也就被创造出来了,只要基础条件得到改善,使用权集中,土地流转和高标准农田建设直接促进了农业生产规模化水平的提升,同时催生了组织化用户的兴起。

规模化农业和组织化用户的需求与小农户及分散经营模式的需求存在本质差异,因此,大马力、高效率、智能化的拖拉机应运而生。这也是近年来大马力拖拉机产量和占比持续上升,而中小拖拉机则呈现下降趋势的原因。高,而中小拖反向行之的原因,背后是生产关系的改变带来生产力水平的提高,而生产力水平提高需要有效率更高的生产工具的支持。

总结看,上半年国内拖拉机总产量同比在下降,与此同时大拖的占比仍然在提高,表现出“总量缩水,结构优化”的特征。

二、补贴销量

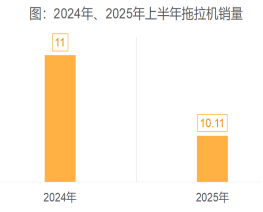

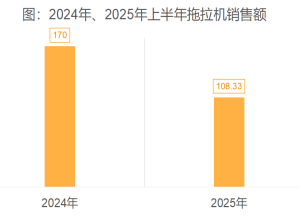

国内拖拉机行业连续三年持续下滑,这是行业进入了衰退期之后的惯性,是产业周期规律,并不能以人的意志为转移,除非有激进的补贴政策才有可能会扭转下滑的趋势。

2025年1—6月,通过补贴系统实现销售拖拉机有10万台,有较大幅度的下滑,货值约为108亿元,有超过30%的下降幅度。

值得特别关注的是100马力以下占比约为70%,其中50马力占比约为40%,而100马力及以上占比只有30%,这充分说明了国内拖拉机的主流需求仍然是中小马力,不过这背后还有一些行业的隐性知识在里面。

为什么近几年50马力拖拉机占比会如此高呢?这是因为国四排放标准中50马力以及拖拉机不需要加装尾气处理系统,产品几乎没有增加成本,这决定了在50-100马力段,50马力拖拉机的价格优势明显,使用成本优势也很明显,所以原来是“大马拉小车”,现在是“小马拉大车”,还有一些企业则是在政策范围内标低拖拉机的功率,这样原来的70马力、80马力,甚至是90马力的小底盘拖拉机变成了50马力拖拉机,其中不乏利用政策漏洞或边缘操作之嫌,但是总比之前“大马拉小车”要好,农民事实上是得到了实惠。

另外还要关注一下两驱和四驱的比例,有数据显示上半年10万台轮式拖拉机,其中四驱97283台,占比96%,货值105.62亿元,平均价10.86万元;两驱4010台,占比4%,货值2.71亿元,平均价6.76万元。

四驱之所以比两驱多,一方面是规模化农业需要牵引力更强的拖拉机,另一方面是拖拉机的运输功能在减少,当然这不是最根本的原因,正常情况下四驱和两驱的比例应该是6:4,在国内,拖拉机四驱和两驱的比例失调现象,很大程度上是由补贴政策的调整所引起的。

补贴政策设计上,四驱拖拉机的补贴额度明显要高于同功率段的两驱,所以导致没有四驱需求的用户也更愿意购买四驱拖拉机,由于中小马力两驱四驱的燃油经济性差别不明显,或用户不太关注,所以购买时补贴额度决定了购买的意愿。

三、进出口量

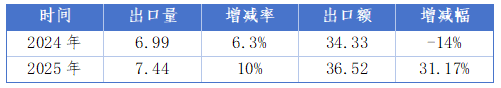

进出口量能反映一个国家拖拉机产业的国际竞争力水平,粗线条地看,每年中国要出口到海外市场15万台拖拉机,进口到国内的拖拉机约为1000台。

感觉数量差距很大,但进出口额则没有那么大的差距,以2024年为例,中国拖拉机出口额为67亿元,进口额约为11亿元,造成数量差距的原因是拖拉机的产品结构和货值,国内出口到海外手扶式拖拉机7.3955万台,占比达47%,其次是25-50马力段轮式拖拉机,全年出口2.7万余台,占比为17%,再次是50-100马力的轮式拖拉机,占比为15%,25马力以下的拖拉机,出口了1.8多万台,占比为12%,100-180马力的拖拉机,出口量也超过了1万台,占比为7%。其他类型拖拉机年度出口量都不足2000台。

而进口情况则相对比较简单,2024年进口拖拉机以180及以上马力段的轮式拖拉机为主,全年进口1013台,平均进口单价102.68万元。

2025年上半年,好的现象是出口量和出口额继续在增长提高,同时进口量和进口额双双下降,这一定程度上证明了国内拖拉机的竞争优势在增强,国内对欧美高端大功率高效率拖拉机需求在降低。

但仍然没有明显的改变的现实是国内出口的仍然是以手扶拖拉机和100马力以下的中低端拖拉机,200马力及以上的高端拖拉机出口量很少,100马力以上的大型拖拉机占比也没有超过10%,国产拖拉机核心竞争力仍然是低价与性价比,在技术、品质上仍然没有得到改观。

四、企业数量

企业数量决定行业竞争强度。

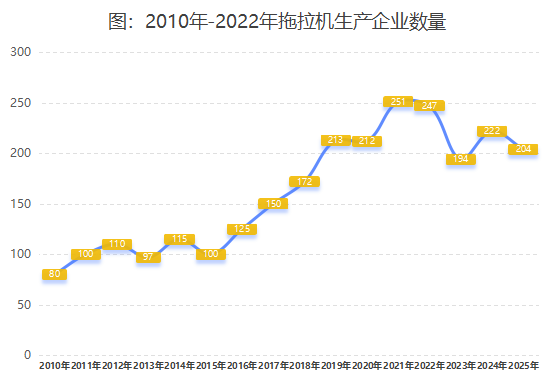

从补贴系统积累的数据看,2025年在补贴系统里有销量记录的拖拉机品牌有204个,有约200家拖拉机生产企业。

也有数据显示2024年有222家拖拉机品牌,2025年有明显地减少,这似乎预示着行业在加速洗牌?

事实上也有这种趋势,2020年最高峰时有251家,这几年虽然有反复,但整体趋势是减少,虽然每年出清的企业数量有限,且仍然有新的品牌出现,但数量减少趋势仍然很明显。

还有结构和企业性质的变化。近几年国内拖拉机行业正经历着显著的‘腾笼换鸟’现象。预计国内拖拉机企业数量将持续减少,尽管政策变化可能导致短期波动,但减少趋势不变。

五、占有率

占有率反映的是行业的竞争格局和个体企业的竞争实力。

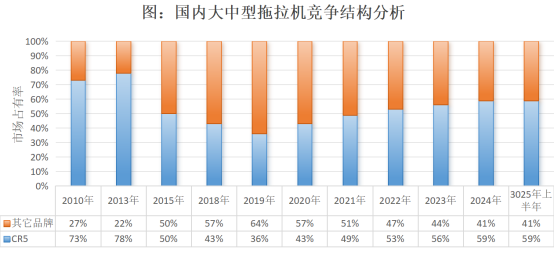

最糟糕时,两大头部品牌市场占有率总和不足15%,导致大面积亏损及内部动荡调整。占有率加起来都不到15%,造成两大品牌的大面积亏损,并引发了内部的动荡和调整。

但在2020年疫情之后,大企业大品牌的供应链实力开始显灵,市场份额开始向大品牌集中,根据2025年农机购置补贴公示数据,上半年行业前5的销量占有率达到了59%,其中中国一拖和潍柴雷沃两家企业的销量占比接近40%,显示出市场集中度非常高。

随着新一轮农机购置补贴政策的实施,特别是对动力换挡和CVT拖拉机的优机优补,智控拖拉机得到了政策的偏爱,推动了这些技术的快速普及。这导致了市场对没有这些技术能力的拖拉机品牌的淘汰,而那些如约翰迪尔、凯斯纽荷兰、爱科、克拉斯等掌握成熟动力换挡、CVT技术的跨国公司,将因需求升级和市场跃升的红利而受益。尽管市场竞争依然激烈,但行业秩序的重建已成为不争的事实。